O Simples Nacional é um regime tributário simplificado que beneficia as microempresas e empresas de pequeno porte. Através dele todos os tributos devidos pela empresa optante são recolhidos mensalmente através de uma guia unificada, o DAS (Documento de Arrecadação do Simples Nacional).

O principal fator determinante da alíquota a ser aplicada no mês apurado é a receita bruta dos últimos 12 meses de atividade da empresa.

Neste artigo abordaremos todos os pontos relevantes deste cálculo que é de extrema importância para que a empresa tenha uma boa gestão financeira.

Como é feito o cálculo do Simples Nacional?

O cálculo do Simples Nacional é feito com base em anexos, que são tabelas de faturamento previstas na Lei Complementar nº 155 de 2016. São cinco anexos de tributação que são separados de acordo com a atividade da empresa:

Anexo I: Destinado as empresas do setor de comércio.

Anexo II: Destinado as empresas com atividades industriais.

Anexo III: Destinado a serviços de reparo, manutenção, instalação, academias, laboratórios, escritórios de contabilidade, clinicas médicas, de fisioterapia, psicologia, etc.

Anexo IV: Destinado a serviços de vigilância, limpeza, serviços advocatícios, construtoras, etc.

Anexo V: Destinado a representantes comerciais, serviços de engenharia, publicidade, auditoria. Etc.

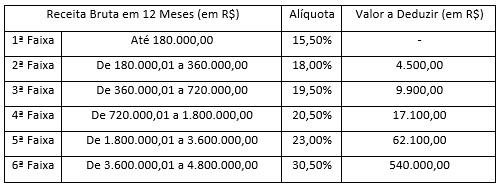

Cada um desses anexos possui seis faixas de faturamento e alíquotas atribuídas a cada faixa. Observe cada um deles nas tabelas abaixo:

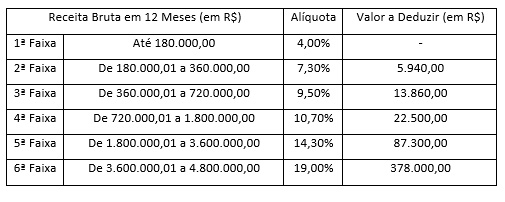

Tabela 1 – Anexo I Alíquotas e Partilha do Simples Nacional – Comércio

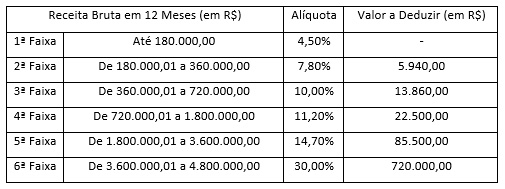

Tabela 2 – Anexo II – Alíquotas e Partilha do Simples Nacional – Indústria

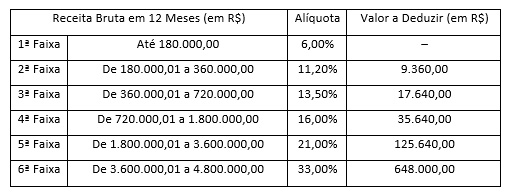

Tabela 3 – Anexo III – Alíquotas e Partilha do Simples Nacional – Receitas de locação de bens móveis e de prestação de serviços não relacionados no § 5o-C do art. 18 desta Lei Complementar

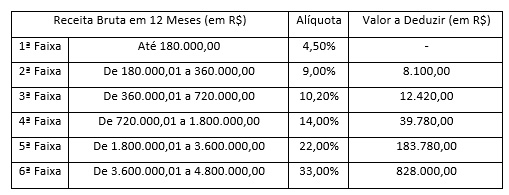

Tabela 4 – Anexo IV – Alíquotas e Partilha do Simples Nacional – Receitas decorrentes da prestação de serviços relacionados no § 5o-C do art. 18 desta Lei Complementar

Tabela 5 – Anexo V – Alíquotas e Partilha do Simples Nacional – Receitas decorrentes da prestação de serviços relacionados no § 5o-I do art. 18 desta Lei Complementar

Após conhecer os anexos, o primeiro passo é enquadrar a empresa no anexo determinado para sua atividade. Também precisaremos ter em mãos o faturamento mensal da empresa dos últimos doze meses de atividade.

Com estas informações aplicaremos a fórmula para encontrar a alíquota efetiva do Simples Nacional, que é a seguinte:

[(RBT12 x ALIQ) – PD] / RBT12

Onde:

RBT12: receita bruta acumulada nos doze meses anteriores ao período de apuração;

ALIQ: alíquota nominal indicada no anexo determinado para a atividade da empresa;

PD: parcela a deduzir constante no anexo utilizado.

Para exemplificar vamos imaginar uma empresa do ramo comercial, enquadrada no Anexo I, que obteve as seguintes receitas:

Receita do mês apurado: R$ 100.000,00

Receita bruta acumulada nos 12 meses anteriores ao período apurado (RBT12): R$ 418.000,00

Como já sabemos em qual anexo a empresa se enquadra, o próximo passo é identificar a alíquota e a parcela a deduzir a ser aplicada na fórmula, para isso devemos observar as faixas de tributação do anexo I.

A RBT 12 da empresa foi de R$ 418.000,00 portanto ela está enquadrada na 3ª faixa (De 360.000,01 a 720.000,00), a alíquota a ser utilizada na fórmula é 9,50% e a parcela a deduzir R$ 13.860,00.

Então, temos:

RBT12: R$ 418.000,00

ALIQ: 9,50%

PD: R$13.860,00

[(418.000,00 x 9,50%) – 13.860,00] / 418.000,00

[39.710,00 – 13.860,00] / 418.000,00

25.850,00 / 418.000,00

0,0618 x 100

Alíquota efetiva = 6,18%

Para definir o valor pago no DAS é só multiplicar a receita do mês apurado pela alíquota efetiva que encontramos:

100.000,00 x 6,18%

DAS = R$ 6.180,00

E como funciona o cálculo para empresas com menos de 12 meses de atividade?

Como foi dito anteriormente, o principal fator determinante para o cálculo da alíquota de empresas do Simples Nacional é a receita bruta dos últimos doze meses.

Mas, e nos casos em que a empresa ainda não possui esse tempo desde a abertura? Como é feito o cálculo?

Todo o cálculo que exemplificamos anteriormente será mantido para empresas em início de atividade, a única mudança é na forma de obter a receita bruta dos últimos 12 meses. Para empresas constituídas a menos de 12 meses utilizaremos a Receita Bruta Proporcionalizada (RBT12p). Para encontrar a RBT12p devemos utilizar a média aritmética.

-

Para empresas no primeiro mês de atividade: RBT12p = Receita do mês de abertura x 12

Por exemplo:

Mês de constituição da empresa: 05/2023

Mês apurado: 05/2023

Receita no mês apurado: R$ 20.000,00

RBT12p = R$20.000,00 x 12 = R$ 240.000,00

Neste exemplo a empresa se enquadraria na segunda faixa de faturamento dos anexos no mês de abertura. A RBT12p utilizada para encontrar a alíquota efetiva seria de R$ 240.000,00.

-

Empresa a partir do segundo mês de atividade e com menos de 12 meses: RBT12p = (Soma das receitas desde o mês da abertura / Número de meses desde a abertura) x 12

Por exemplo:

Mês de constituição da empresa: 05/2023

Mês apurado: 07/2023

Receita desde a abertura: 05/2023: R$ 15.000,00 – 06/2023: R$ 18.000,00 – 07/2023: R$ 20.000,00

RBT12p = [(15.000,00 + 18.000,00) / 2] x 12

RBT12p = [33.000,00 / 2] x 12

RBT12p = 16.500,00 x 12

RBT12p = R$ 198.000,00

Neste exemplo a empresa se enquadraria na segunda faixa de faturamento dos anexos no mês de abertura. A RBT12p utilizada para encontrar a alíquota efetiva seria de R$ 198.000,00.

Importante: Para cálculo da RBT12 e da RBT12p nunca consideraremos o mês apurado, somente os meses anteriores a ele.

Saber como funciona o regime tributário em que sua empresa está enquadrada é de extrema importância. O empreendedor que entende como funciona os regimes tributários e tem um contador de confiança para ser suporte nas tomadas de decisão com certeza levará a empresa a alcançar o sucesso.

Após entender como funciona a apuração do Simples Nacional, muitos empreendedores podem se sentir qualificados para realizarem o cálculo, porém é importante lembrar que algumas atividades possuem particularidades e por isso é imprescindível contar com a ajuda de um contador. Por isso, na Zip Contabilidade, a equipe está sempre preparada para te auxiliar na parte burocrática e sanar todas as dúvidas.